Представляем Вашему вниманию анализ мер, предпринятых ЦБ РФ для поддержания курса национальной валюты в 2014 г., подготовленный заместителем руководителя фракции КПРФ в ГосДуме, членом Президиума ЦК КПРФ, первым секретарем Ростовского ОК КПРФ Коломейцевым Н.В.

Представляем Вашему вниманию анализ мер, предпринятых ЦБ РФ для поддержания курса национальной валюты в 2014 г., подготовленный заместителем руководителя фракции КПРФ в ГосДуме, членом Президиума ЦК КПРФ, первым секретарем Ростовского ОК КПРФ Коломейцевым Н.В.

1. Центробанки в развитых странах являются независимыми. Однако подразумевается, что они действуют в интересах государства.

Центробанки наделяются независимостью затем, чтобы печатный станок не принадлежал ни одной ветви власти.

Совет директоров ЦБ РФ (Банка России) 11 декабря 2014 года принял решение повысить ключевую ставку с 9,5% до 10,5% годовых, а в ночь на 16 декабря 2014 года в шестой раз за 2014 год повысил ключевую ставку с 10,5 до 17% годовых. Как пояснил ЦБ РФ, данное решение обусловлено необходимостью ограничить существенно возросшие в последнее время девальвационные и инфляционные риски.

Теоретически увеличение ключевой ставки и ставки рефинансирования способствует снижению инфляции. Однако анализ фактически сложившейся инфляции в 2013 – 2014 годах и действующей в тот же период ключевой ставки, установленной ЦБ РФ, свидетельствует о том, что с ростом ключевой ставки инфляция не снижалась.

Как видно на графике повышение ключевой ставки сокращению инфляции не способствует, однако на кредитной активности такое повышение сказывается негативно. По мнению российских экспертов, любое повышение ключевой ставки отрицательно влияет на экономическую ситуацию и косвенно потом, опосредованно, также негативно повлияет на валютный курс.

В то же время, действия ЦБ РФ положительно оценивает МВФ: «МВФ приветствует решение о повышении ставки на 1,5% и рекомендует сохранять приверженность ужесточению монетарной политики, пока инфляционные ожидания не будут прочно обузданы, а уровень инфляции не начнет снижаться, приближаясь к целевому показателю ЦБР», – сообщили ТАСС в пресс-службе фонда.

Очередное повышение ЦБ РФ ключевой ставки 16 декабря 2014 года свидетельствует о том, что ЦБ РФ следует указаниям МВФ.

2. Необходимо отметить, что повышение ключевой ставки происходит при снижении денежной массы (М2), что еще больше ухудшит динамику денежного агрегата М2. Годовой темп прироста денежной массы (М2) по оценке на 1 декабря 2014 года, составил 4,8%, снизившись с 14,6% по состоянию на аналогичную дату предыдущего года.

Влияние фактора сокращения денежной массы на экономический рост исследовалось давно, еще в 1976 году Нобелевскую премию по экономике получил М. Фридман, который показал огромное влияние «денежных сил» на развитие экономики.

Данную закономерность прослеживают и российские экономисты. Анализ динамики реальной (т.е. с поправкой на инфляцию) денежной массы в России с 1992 года, показывает, что каждый раз, когда в стране сокращалась денежная масса, это вело к кризису, и наоборот, если денежная масса росла, то наблюдался экономический рост, отмечает С.Блинов в статье «Волшебное свойство Стабфонда» (журнал «Эксперт»,22.09.14.).

Сокращение реальной денежной массы ведет к падению ВВП, рост денежной массы ведет к экономическому росту.

Как видно на графике повышение ключевой ставки сокращению инфляции не способствует, однако на кредитной активности такое повышение сказывается негативно. По мнению российских экспертов, любое повышение ключевой ставки отрицательно влияет на экономическую ситуацию и косвенно потом, опосредованно, также негативно повлияет на валютный курс.

В то же время, действия ЦБ РФ положительно оценивает МВФ: «МВФ приветствует решение о повышении ставки на 1,5% и рекомендует сохранять приверженность ужесточению монетарной политики, пока инфляционные ожидания не будут прочно обузданы, а уровень инфляции не начнет снижаться, приближаясь к целевому показателю ЦБР», – сообщили ТАСС в пресс-службе фонда.

Очередное повышение ЦБ РФ ключевой ставки 16 декабря 2014 года свидетельствует о том, что ЦБ РФ следует указаниям МВФ.

2. Необходимо отметить, что повышение ключевой ставки происходит при снижении денежной массы (М2), что еще больше ухудшит динамику денежного агрегата М2. Годовой темп прироста денежной массы (М2) по оценке на 1 декабря 2014 года, составил 4,8%, снизившись с 14,6% по состоянию на аналогичную дату предыдущего года.

Влияние фактора сокращения денежной массы на экономический рост исследовалось давно, еще в 1976 году Нобелевскую премию по экономике получил М. Фридман, который показал огромное влияние «денежных сил» на развитие экономики.

Данную закономерность прослеживают и российские экономисты. Анализ динамики реальной (т.е. с поправкой на инфляцию) денежной массы в России с 1992 года, показывает, что каждый раз, когда в стране сокращалась денежная масса, это вело к кризису, и наоборот, если денежная масса росла, то наблюдался экономический рост, отмечает С.Блинов в статье «Волшебное свойство Стабфонда» (журнал «Эксперт»,22.09.14.).

Сокращение реальной денежной массы ведет к падению ВВП, рост денежной массы ведет к экономическому росту.

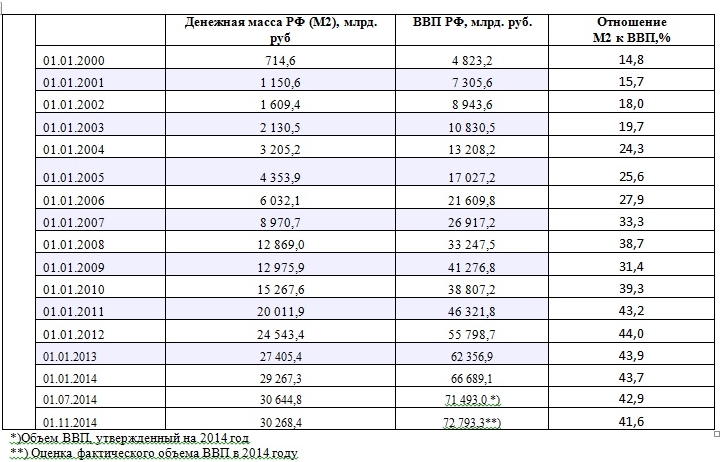

3. Анализ динамики отношения денежной массы (М2) к ВВП (коэффициент монетизации) свидетельствует о наличии тенденции к снижению данного показателя с 44 % в начале 2012 года до 41,6 % по состоянию на 1 ноября 2014 г. В мировой практике считается достаточным для экономического роста уровнем монетизации, равный 45 %, в России коэффициент монетизации ниже указанного уровня.

Динамика ВВП, М2 в 2000 – 2014 гг.

4. Ряд мероприятий, проводимых ЦБ РФ в 2013-2014 годах способствовали ускорению девальвации рубля.

Первое: ЦБ РФ проводил политику по сокращению количества малых и средних банков, в результате чего у населения на руках оказались довольно значительные суммы наличности (только за первый квартал 2014 года объем вкладов физических лиц сократился на 393,5 млрд. рублей.), которую при падающем валютном курсе рубля население конвертировало в валюту, тем самым повысив спрос на валюту. Этот фактор следовало бы ЦБ РФ предусмотреть.

Второе: ключевая ставка ЦБ РФ поднималась регулярно (только за 2014 год 5 раз) в результате чего процентные ставки коммерческих банков по рублевым кредитам очень высоки. В результате корпоративный сектор вынужден был осуществлять заимствования на внешнем финансовом рынке, что в условиях введения санкций стало невозможным. Сложилась ситуация когда валютное рефинансирование за рубежом для корпораций закрыто, а погашать внешний долг необходимо – вот еще один фактор роста спроса на валюту.

По оценкам Банка России, до конца 2015 года предстоит погасить около $200 млрд. внешнего корпоративного долга, а для этого необходимо купить валюту на внутреннем рынке, на который также с целью покупки валюты выходят и импортеры. Все это способствует росту валютного курса доллара и евро и обесценению национальной валюты..

Все эти факторы не возникли вдруг, их обязан был предусмотреть ЦБ РФ, и выработать эффективные меры по поддержанию курса национальной валюты, что является его конституционной обязанностью.

ЦБ РФ с начала 2014 года направил на поддержание курса рубля более 90 млрд. долларов США. Об этом свидетельствует динамика сокращения международных резервов России, которые сократились с 509,6 млрд. долларов США по состоянию на 1 января 2014 года до 418,9 млрд. долларов США по состоянию на 1 декабря 2014 года. Однако, такие затраты не помогли национальной валюте.

Таким образом, ни один инструмент, применяемый ЦБ РФ для стабилизации ситуации на валютном рынке, не приносит ожидаемого результата, что характеризует качество исполнения должностных обязанностей руководства ЦБ РФ. При том, что согласно данным, содержащимся на сайте ЦБ РФ, доходы руководства ЦБ РФ составляют 1-2 млн. рублей в месяц (данные за 2013 год). Не слишком ли дорого для государства обходится деятельность независимого ЦБ РФ?!